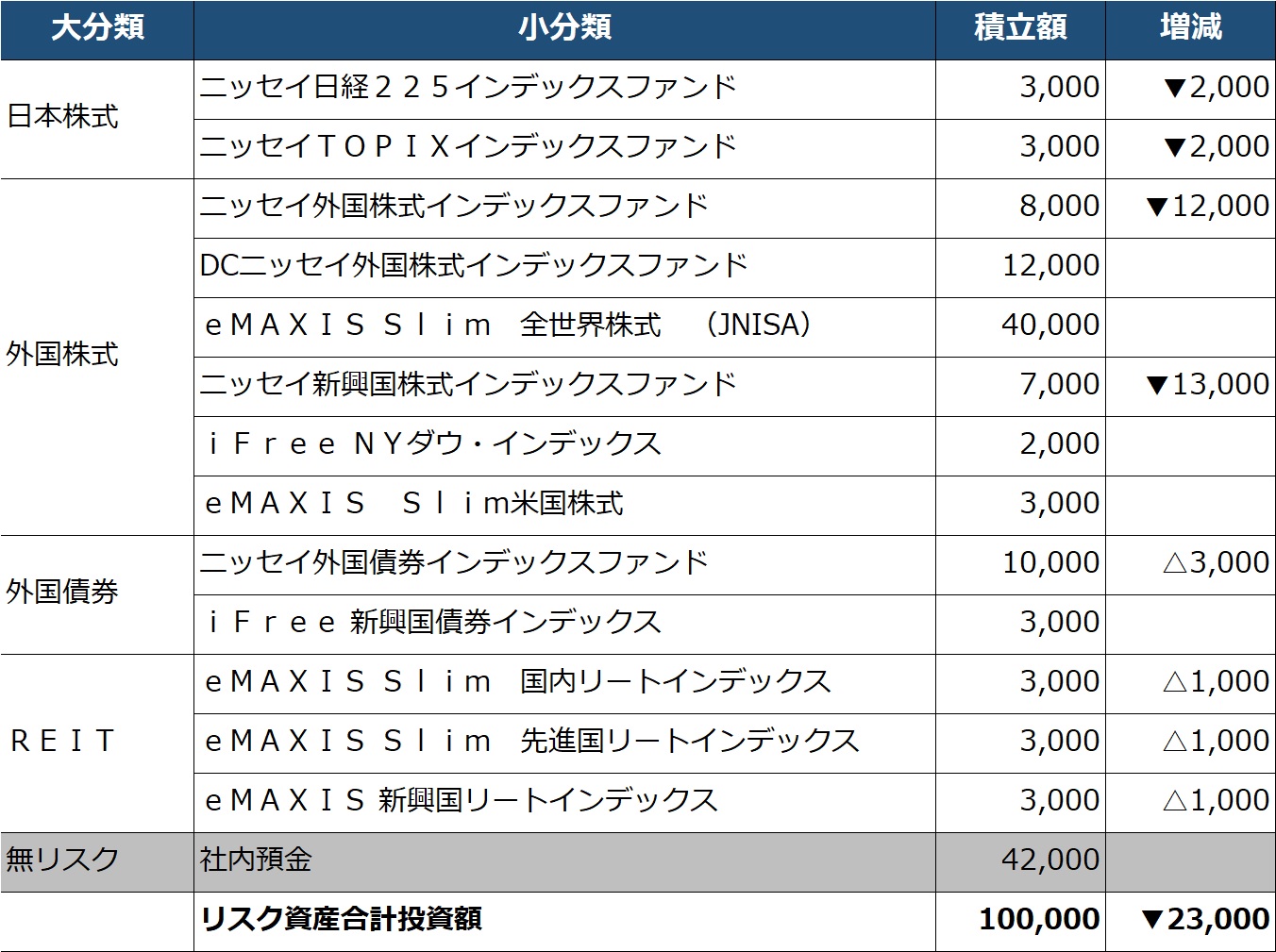

2022年の年間投資計画

つみたて商品と金額

新年を迎えるにあたり、2022年の積立計画を策定しました。

今年は以下の表のとおりに、積立投資を行います。

▼積立投資計画(増減は2021年12月積立額との差額)

全体的な金額を下げているほか、株式よりも債券やREITへの投資比率をやや上げています。保有しているリスク商品の中で株式の比率がやや高まっているため、積立比率を調整することでゆっくりとリバランスしていくのが狙いです。

日本株の保有規模は外国株の3分の1程度ですが、GDPや時価総額の世界との比率を見ても、日本経済の衰退傾向は明らかであり、人口減少やIT化の遅れなどが相まってこの現実は揺らぎません。

また今年は東証市場の再編も控えておりインデックス指数においても不安定な要素があると考えているので、日本株については積立てを一応継続させるものの運用の比重をどんどん海外に向けていこうかと考えています。

全体の金額については前月比と比較するとマイナスですが、前年比(2021年1月)と比較すれば増減なしです。年の途中からジュニアNISAを開始し、そこでリスク資産の買い付けを別枠でおこなっていたため、今回はそれを統合する形で調整しました。

ジュニアNISAで教育資金の土台を作る

ジュニアNISAについては昨年から引き続き、毎月4万円ずつをeMAXIS Slim全世界株式に投下します。年間の非課税枠80万円を使いきるまでには至りませんが、非課税枠を取れる2023年までは継続して運用していく予定です。

投資の原資は国から支給される児童手当。現在は第一子に月1万円、第二子に月1.5万円が支給されています。このほか、いただいたお祝い金や給付金なども原資としています。

いままで一切児童手当には手を付けていませんでしたので、過去分およびこれから支給される分のうち、約半分をリスク資産に投下してリターンを狙っていきます。

iDeCoは拠出限度額まで拠出

iDeCo(個人型確定拠出年金)については年間の拠出限度額まで使い切るように、投資します。将来の成績は不透明ですが、確実に所得控除の恩恵にあずかれるので、やらない手はありません。

先々のことを見据えると、この拠出限度額についても増額される方向で動いているので、ますます重要性は高まっていると感じます。

投資対象は2021年に引き続いてニッセイ外国株式インデックスファンドの一択。月額1.2万円、年間14.4万円を投下します。

社内預金も引き続き継続

投資ではありませんが、毎月の収入(給料)から一定額を社内預金として控除しています。

仕組み化することにより強制的に貯蓄が積みあがりますし、手取りを一定額以下にすることによって変に気分が大きくなったり増長することがないよう、メンタルのコントロールを図っています。

継続することが何よりも大事

運用成績は市場の温度に左右されるものであり、自らの知見や判断ではどうにもできません。とくにインデックス投資を中心としている投資家であれば当たり前の事実であり、余計な感情は合理的な判断能力を鈍くするだけです。

なので1度積立設定をしてしまえば、あとは思考停止で投資し続けるくらいの距離感がちょうどいいと思っています。

今年もこのスタンスを変えずに、「続けること」を最重要の目標としてコツコツやっていきます。

コメント