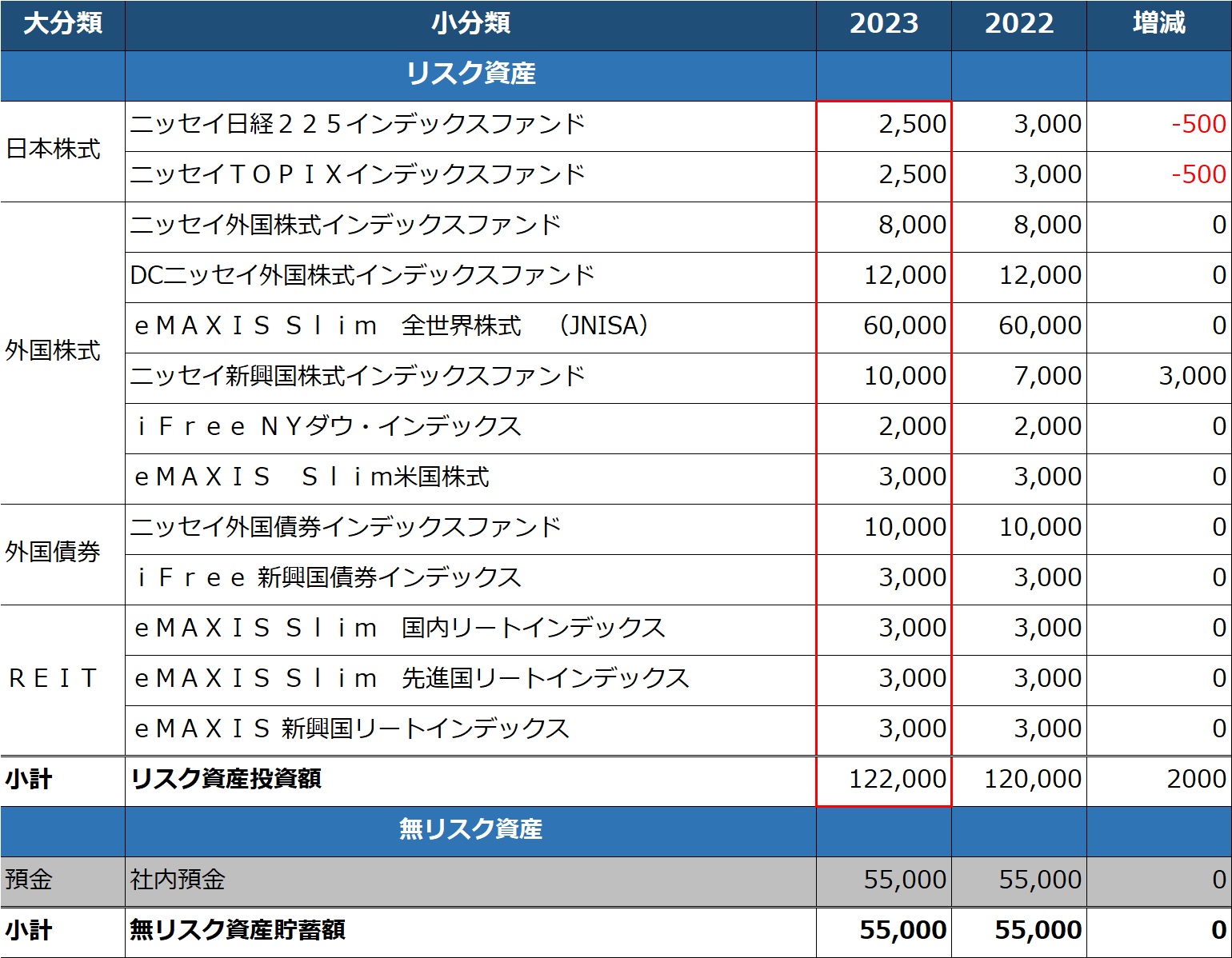

2023年の年間投資計画

つみたて商品と金額

新年を迎えるにあたり、2023年の積立計画を策定しました。

今年は以下の表のとおりに、積立投資を行います。

▼積立投資計画

全体的にはほとんど変化なしですが、少しだけ微調整しています。

日本株の保有規模は外国株の40%程度ですが、GDPや時価総額の世界との比率を見ても、日本経済の衰退傾向は明らかであるため、世界の動向に合わせてもう少しシェアを下げたいと思ってます。

ただし、保有しているファンドにはたっぷりと利益がのっており、税金の繰り延べ効果を考えると早々には売却できません。そうなると積立額を下げてノーセルリバランスをするしかないわけですが、今の積立額についても6000円程度しかないので、削る余地がない状況です。

今年1年かけていくつか利益が出ていない個別株、保有に適さないと判断した個別株を売却整理し、別資産のファンドを購入することでリバランスを検討していきます。

また、昨年度はNISA枠がありませんでしたが(2017年分の一般NISA枠をロールオーバー)、今年度については非課税枠が使えるので、そちらでの運用に切り替えます。

ジュニアNISAでの運用を継続

ジュニアNISAについては制度が今年で終了するため積立するのも最終年となります。今年も去年と変わらないペースで、いままで手を付けていなかった児童手当や給付金の一部を原資とし、買い付けを行っていきます。

積立額、運用商品の変更はありません。

iDeCo(個人型確定拠出年金)は拠出限度額まで拠出

iDeCo(個人型確定拠出年金)については昨年と同様、年間の拠出限度額まで使い切るように、毎月の積立を行います。運用成績はコントロールできませんが、確実に所得控除の恩恵にあずかれるので、やらない手はありません。

投資対象は昨年に引き続きニッセイ外国株式インデックスファンドの一択。月額1.2万円、年間14.4万円を投下します。

社内預金も継続(昇給があれば増額)

投資ではありませんが、毎月の収入(給料)から一定額を社内預金として控除しています。

仕組み化することにより強制的に貯蓄が積みあがりますし、手取りを一定額以下にすることによって変に気分が大きくなったり増長することがないよう、メンタルのコントロールを図っています。

定期昇給がある場合は、その昇給分についても社内預金に充てる方針。ただし、物価高の影響もあり実質手取りでは減収となる可能性も高いので、家計を見ながら慎重に検討します。

コメント